Лучшие дебетовые карты в интерпромбанке

Содержание:

- На какие параметры обратить внимание

- Премиальные карты

- Карты с бесконтактными платежами

- Какую карту лучше оформить автомобилисту?

- Подбор дебетовой карты в Сбербанке России

- Виды карт

- Ключевые условия

- Какую кредитную карту лучше оформить?

- Кэшбек

- Банк “Открытие” / Opencard

- Делаем правильный выбор

- Как получить кредитку?

- ТОП-3 дебетовых автокарты

- Карты с бонусами в одной торговой сети

- Какую карту Сбербанка открыть студенту?

- О дебетовой Альфа-Карте с преимуществами

- Отличие дебетовой карты от кредитной: в чём разница?

- Дополнительные преимущества

- Карта VISA Classic Instant Issue от «Росбанка»

На какие параметры обратить внимание

При выборе дебетовой карты главный ориентир – соотношение «цена/качество». То есть искать нужно тот продукт, который полностью удовлетворяет потребностям клиента и имеет самую низкую стоимость среди предложений с аналогичным набором характеристик.

Потребности человека очень индивидуальны. Лучшие дебетовые банковские карты для одного лица, могут совершенно не подходить другому. Поэтому перед началом анализа предложений банков стоит обозначить параметры, по которым будет происходить отбор.

Главные критерии:

- Внутренняя или международная. Если планируется использование карты за границей, выбираем международный вариант. Это исключает внутрироссийскую платежную систему «МИР».

- Валюта карты. Пластик в Евро или долларах также используется в международных расчетах.

- Платежная система. В России используются Visa, МИР, MasterCard. Для внутреннего использования можно выбирать любую из них. Для заграничных путешествий стоит узнать, какие карты предпочитают в местах посещений.

Следующая группа критериев определяет финансовые выгоды пластика. В нее входят:

- стоимость обслуживания;

- проценты на остаток;

- кэшбек;

- бонусные программы.

О том, как выбрать дебетовую карту по финансовым параметрам, стоит поговорить немного подробнее.

Стоимость обслуживания

Расходы держателя дебетовой карточки, значительно меньше трат по кредитке. Сюда включаются:

- Оплата за обслуживание счета. Обычно рассчитывается за год, но встречаются варианты с помесячной оплатой.

- Комиссия за снятие наличных. Стандартно банки позволяют держателям дебетовых карт получать деньги через свои банкоматы бесплатно. Но стоит убедиться, что именно этот вариант прописан в условиях договора.

- Плата за смс-информирование: 30-50 рублей в месяц.

- Комиссия за конвертацию средств. Снимается, если валюта операции отличается от валюты карты.

Для клиента выгоднее платить меньше. Но более дешевые варианты предусмотрены для карт с низким статусом. Выбирать категорию карты следует исходя из своих потребностей.

Кэшбек

Кэшбек – возврат на счет небольшого процента денег за покупки, оплаченные пластиковой картой. Это самый быстрый способ ощутить финансовые выгоды инструмента. Чем больше cash back, тем лучше для держателя пластика.

Возврат может осуществляться по отдельным категориям товаров или со всех проведенных по карте покупок. Финансовые выгоды зависят от потребительского поведения клиента. Иногда лучше открыть карту с более низким процентом возврата, считающегося со всех операций, чем с большим процентом, но только для 1-3 категорий.

Кэшбек не считается с расходных операций:

- по снятию наличных средств;

- переводам на карты и счета физических лиц;

- оплатам штрафов, налогов;

- перечислению коммунальных платежей;

- платежам игровым сайтам и букмекерским конторам;

- и некоторым другим.

Определение вида операции производится по коду МСС.

Проценты на остаток

Проценты на остаток, по отзывам банкиров, – самый стимулирующий показатель при выборе дебетовой карты. Вопрос актуален для тех клиентов, которые хранят на значительную сумму средств. Часто начисление процентов зависит от поддержания неснижаемого остатка на карточке. Некоторые банки начисляют доход на любые суммы.

Бонусы по карте

Бонусные программы и программы лояльности схожи с кэшбеком. Только вместо реальных денег, покупателю начисляют бонусы, мили, баллы, очки. Истратить начисленные баллы можно только в соответствии с условиями программы. Популярность этого метода привлечения клиентов зависит от установленного курса и доступности использования бонусов.

В России признание получили программы с обменом милей за покупки на авиабилеты, а также бонусная программа «Спасибо» от Сбербанка.

Премиальные карты

Сегодня VIP-клиентам, делающим перед заявкой в Сбербанк выбор карты, предлагаются следующие продукты:

- кредитки Visa / MasterCardGold и золотая Виза «Подари жизнь», выпускаемые по персональному предложению — без платы за обслуживание;

- золотые дебетовки и кредитки без персонального предложения — 3 тыс. руб. / год;

- золотые кредитки «Подари жизнь» без п/п и VisaGold Аэрофлот – 3,5 тыс. руб. / год;

- кредитные VisaSignature / MasterCardWorldBlackEdition – 4,9 тыс. руб. / год;

- кредитка Visa Signature Аэрофлот с широчайшим набором привилегий и спецпредложений для путешественников — 12 тыс. руб. / год;

- дебетовая VisaPlatinum — 4,9 тыс. руб. / год (предложение только для клиентов Московского Банка ПАО Сбербанк).

Уточнить полный список доступных привилегий и возможностей получать повышенные бонусы рекомендуется у специалиста банка при оформлении заявки на карточку. Советуем также удостовериться, что весь перечень обещанных возможностей прописан в договоре обслуживания карты и/либо приложениях к нему.

Карты с бесконтактными платежами

В последнее время большим спросом пользуются пластиковые карты с возможностью бесконтактной оплаты покупок. Это очень удобно и не требует много времени. Большинство современных терминалов оснащено функцией приёма бесконтактных платежей.

Владельцу банковской карточки необходимо лишь поднести её к терминалу встроенным чипом таким образом, чтобы он была на расстоянии 10 см от устройства. Чип реагирует на радиоизлучение терминала. После этого сумма списывается с карты. Операция не требует ввода пин-кода. В целях защиты клиентов выставлены ограничения по сумме бесконтактной оплаты покупок (до 1000 рублей).

Какую карту лучше оформить автомобилисту?

Выбор дебетовой карты должен учитывать потребности конкретного человека. Для получения максимальной выгоды от использования автокарты надо очень ответственно подходить к её выбору

При этом надо обратить внимание на следующие моменты:

- Ежемесячные расходы на топливо и другие покупки. Если крупная сумма тратится каждый месяц на покупки, не связанные с авто, то имеет смысл рассматривать карточки, позволяющие получать повышенное вознаграждение также и в этих категориях.

- Сумма расходов на АЗС. Многие карты предусматривают лимит повышенного вознаграждения. При больших расходах на топливо достигнуть его довольно просто.

- Проценты на остаток. Если на карте планируется держать довольно крупную сумму, то наличие дохода на остаток позволит избежать потерь, связанных с инфляцией. Часто эта возможность может стать даже неплохой заменой стандартным вкладам с приходно-расходными операциями.

- Стоимость обслуживания. Нет смысла оплачивать дорогую привилегированную карточку, если по ней планируется только покупать бензина на 5-20 тысяч в месяц.

- Дополнительные привилегии. Если клиент совершает частые поездки за пределы РФ, то ему могут быть интересны карточки с бесплатной страховкой и/или посещением VIP-залов аэропортов.

Дебетовые карты для автомобилистов позволяют снизить расходы не только на покупки, связанные с эксплуатацией авто (топливо, запчасти, автоуслуги), но также и в случае приобретения прочих товаров и услуг. Однако для получения максимальной выгоды от платёжного инструмента клиенту нужно предельно ответственно подойти к его выбору и внимательно изучить все условия.

Лучшие бесплатные карты 2020

#всёсразу

Райффайзенбанк

Дебетовая карта

- 5% на остаток

- 3,9% кэшбэка на всё

- 0₽ за обслуживание

Подробнее

Альфа-Карта

Альфа-Банк

Дебетовая карта

- 5% на остаток

- 2% кэшбэка на всё

- 0₽ за обслуживание

Подробнее

Кэшбэк карта

Райффайзенбанк

Дебетовая карта

- 5% на остаток

- 1,5% кэшбэка на всё

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Подбор дебетовой карты в Сбербанке России

Сбербанк России

Классическая карта Visa и MasterCard

Преимущества:

Карта с лучшим соотношением цены и качества. Оплачивайте покупки, переводите и получайте переводы, копите и тратьте бонусы СПАСИБО.

Лицензия №1481

Сбербанк России

Карта с большими бонусами

Преимущества:

До 10% от стоимости покупок возвращаются бонусами СПАСИБО при оплате на АЗС, в Gett и Яндекс.Такси, супермаркетах, кафе и ресторанах.

Лицензия №1481

Сбербанк России

Карта «Золотые карты Visa и MasterCard»

Лицензия №1481

Сбербанк России

Карта «С индивидуальным дизайном»

Лицензия №1481

Сбербанк России

Пенсионная карта МИР

Лицензия №1481

В избранное Подробнее Подать заявку

Сбербанк России

Карта «Visa Infinite и World Elite MasterCard»

- Бесплатный выпуск

- Cash Back до 10%

Скидки и бонусы

Cash Back

10% Кафе и Рестораны

5% У партнеров

0,5% На всё

Лицензия №1481

В избранное Подробнее Подать заявку

Сбербанк России

Карта «МИР Золотая»

Лицензия №1481

В избранное Подробнее Подать заявку

Сбербанк России

Карта «Аэрофлот Gold»

- Мили на авиабилеты

- Скидки и бонусы

Лицензия №1481

В избранное Подробнее Подать заявку

Сбербанк России

Сберкарта Тревел

- Мили на авиабилеты

- Скидки и бонусы

Лицензия №1481

В избранное Подробнее Подать заявку

Сбербанк России

Карта «Карты мгновенной выдачи «Momentum»»

Лицензия №1481

В избранное Подробнее Подать заявку

Сбербанк России

Карта болельщика ПБК ЦСКА

Скидки и бонусы

Лицензия №1481

В избранное Подробнее Подать заявку

Сбербанк России

Карта в пакете услуг Сбербанк Премьер

Лицензия №1481

В избранное Подробнее Подать заявку

Сбербанк России

Карта «Подари жизнь Gold»

Лицензия №1481

В избранное Подробнее Подать заявку

Сбербанк России

Карта «Подари жизнь Classic»

Лицензия №1481

В избранное Подробнее Подать заявку

Сбербанк России

Молодёжная карта 14+

Лицензия №1481

В избранное Подробнее Подать заявку

Сбербанк России

Единая карта петербуржца

Лицензия №1481

В избранное Подробнее Подать заявку

Сбербанк России

Карта «Аэрофлот Classic»

- Мили на авиабилеты

- Скидки и бонусы

Лицензия №1481

В избранное Подробнее Подать заявку

Сбербанк России

Карта «МИР»

Лицензия №1481

В избранное Подробнее Подать заявку

Сбербанк России

Карта с транспортным приложением

Лицензия №1481

В избранное Подробнее Подать заявку

Сбербанк России

Карта «Visa Platinum «Подари Жизнь»»

Лицензия №1481

В избранное Подробнее Подать заявку

Загрузить еще

Виды карт

Все дебетовые карты можно разделить на четыре типа:

- Классические. Как правило, с небольшим лимитом на переводы средств, их съём.

- Gold или «Золотые». Здесь и лимит побольше, и плата за годовое/месячное обслуживание также увеличена.

- Platinum или «Платиновые». С максимальным лимитом снятия наличных (на несколько миллионов рублей) и достаточно дорогостоящим обслуживанием, личным оператором на нескольких лиц и так далее.

- Под другие цели. Имеются карты, заточенные под покупки на определённых интернет площадках – там предоставляется большой кэшбек, для пенсионеров с иными условиями и т.д.

Ключевые условия

Основными условиями по дебетовым картам для большинства владельцев являются стоимость ежегодного обслуживания, СМС-информирование и снятие наличных. Сравнение банковских продуктов по данным критериям представлено в таблице.

|

Кредитная карта |

Стоимость годового обслуживания |

Стоимость СМС-уведомлений |

Снятие наличных |

|

Бесплатно при суммарном ежемесячном расходе от 5 000 или сумме неснижаемого остатка 10 000 ₽ При невыполнении условий – 99 руб./месяц |

0 руб. |

Бесплатно в банкоматах ОТП, через другие банкоматы без комиссии до 30 000, свыше – 1,5% |

|

|

Бесплатно |

50 ₽ / мес. |

Без комиссии до 150 000 в месяц, свыше – 1,5% |

|

|

Бесплатно |

60 ₽ / мес. |

Без дополнительной платы в банкоматах кредитной организации, в иных банкоматах – 1% |

|

|

Бесплатно |

59 руб. / мес. |

Без комиссии в любых банкоматах |

|

|

Бесплатно при выполнении одного из условий: — сумма покупок свыше 10 000; — остаток по счету более 30 000 |

79 руб. / мес. |

Без комиссии в банкоматах Альфа-банка и партнеров, через другие кредитные организации – 1,5% |

Лимиты на снятие наличных

- ОТП – 300 000 в день, 700 000 в месяц;

- Рокетбанк – 300 000 в день, 600 000 в месяц;

- Райффайзен – 200 000 в день, 1 000 000 в месяц;

- Открытие – 200 000 в день, 1 000 000 в месяц;

- Альфа-банк – зависит от подключенного пакета услуг.

Установленный лимит вполне покрывает регулярную потребность человека в наличных деньгах. Ограничения по максимальной сумме оплаты товаров или услуг по картам не предусмотрены.

Какую кредитную карту лучше оформить?

Чтобы подобрать лучшее предложение, следует сравнить несколько кредиток с точки зрения получения выгоды или экономии на расходах. При этом оценка должна производиться по следующим параметрам:

- Льготный период. Чем дольше банк позволяет пользоваться заёмными средствами без процентов, тем выгоднее для клиента. Большинство кредитных организаций предлагают карты с льготным периодом в 55-60 дней, однако всё чаще появляются новые продукты с более лояльными условиями (от 100 дней и более). Также необходимо выяснить, на какие операции распространяется действие грейс-периода. В некоторых банках проценты не начисляются даже при снятии наличных.

- Стоимость годового обслуживания. Размер комиссии за карту необходимо сопоставить с её возможностями. Как правило, если карточка предусматривает выгодные условия кредитования и высокий кэшбэк, то за её обслуживание взимается определённое вознаграждение. И всё же в данном случае лучше оформить платную кредитку с интересными условиями, чем обычную карту без годового обслуживания. Все расходы быстро окупятся за счёт кэшбэка и выгодной процентной ставки.

- Наличие бонусной программы. Выгодная кредитная карта должна предусматривать начисление кэшбэка. Это позволит получать доход за совершение обычных повседневных трат и крупных покупок. При выборе кредитки следует оценить размер кэшбэка и форму выплаты (рубли или бонусы). Карта считается выгодной, если с суммы обычных покупок возвращается 1-2%, а за приобретение товаров и услуг в определённых категориях можно вернуть от 3 до 10%.

- Процентная ставка. Данный критерий важен в том случае, если клиент планирует использовать кредитку не только в рамках льготного периода. В этой ситуации следует отдать предпочтение продукту с минимальным процентом. Как правило, выгодную ставку может одобрить тот банк, в котором клиент ранее брал кредиты. На лояльные условия кредитования могут рассчитывать и владельцы зарплатных карт.

Чтобы окончательно понять, какую кредитную карту выбрать из перечисленных предложений, также рекомендуется почитать отзывы действующих пользователей. Это поможет получить полезные сведения, отсутствующие в официальных тарифах банка.

В своих откликах клиенты обычно указывают на те сложности, с которыми им приходилось сталкиваться в процессе оформления и использования продукта. Например, навязывание страховки сотрудниками банка, долгое ожидание рассмотрения заявки, проблемы с начислением кэшбэка и так далее.

Кредитные карты с высокой вероятностью одобрения

100 дней без %

Альфа-Банк

Кредитная карта

- 100 дней без процентов

- до 500 000 рублей

- 0₽ за снятие наличных

Подробнее

Тинькофф Платинум

Тинькофф Банк

Кредитная карта

- до 55 дней без процентов

- до 300 000 рублей

- до 30% кэшбэка

Подробнее

МТС CASHBACK

МТС Банк

Кредитная карта

- 111 дней без процентов

- до 299 999 рублей

- до 25% кэшбэка

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Кэшбек

Пользователи могут возвращать часть расходов обратно на свой банковский депозит благодаря программе кэшбека. Полученные бонусы впоследствии обмениваются на рубли, и могут быть потрачены на оплату товаров.

ОТП банк устанавливает три категории бонусов:

- 15% в супер-категориях;

- 10% в категориях повышенного кэшбека;

- 1,5% за товары вне категорий.

Вернуть 15% от цены товаров можно в категории подарки. Повышенный кэшбек – 10% начисляется за плату услуг такси, каршеринга, пассажирского транспорта и кино. За остальные расходы пользователь получает 1,5% возврата.

Рокетбанк возвращает 1% со всех покупок бонусами на счет. Повышенные баллы до 10% возвращаются за оплату товаров в любимых местах. Какие категории из предложенных финансовой организацией будут относиться к любимым пользователь определяет самостоятельно.

Райффайзен возвращает на счет до 3,9% за любые покупки, оплаченные с помощью банковской карты.

Открытие начисляет бонус 3% от суммы оплаты покупок при выполнении следующих условий:

- 1% за покупки не менее 5 000 рублей;

- 1% за платежи в приложении или интернет-банкинге от 1 000;

- 1% за хранение средств на счета на сумму от 100 000 ₽.

Повышенные баллы – 11% начисляются при выполнении ряда требований:

- 1% за оплату товаров на сумму от 5 000 рублей;

- 5% за покупки в определенных категориях, оплаченные через приложение или интернет-банк;

- 5% при хранении на депозите не менее 100 000 ₽.

Максимальное начисление бонусов по дебетовой карте Альфа-банк составляет 10%. Баллы начисляются за оплату товаров в категории АЗС. За расходы в кафе и ресторанах на счет возвращается до 5%. В остальных категориях – 1%.

Для наглядности предложения банков по возврату части расходов на покупки представлены в таблице ниже.

|

Карта |

Максимальный кэшбек |

Обычный кэшбек |

|

|

15% |

1,5% |

|

|

10% |

1% |

|

|

3,9% |

1% |

|

|

11% |

1% |

|

|

10% |

1% |

Наибольший процент возврата у ОТП банка. Даже за совершение ежедневных покупок клиент получает 1,5%, в то время как в других финансовых организациях только 1%.

Банк “Открытие” / Opencard

Рассмотрим, какие особенности имеет эта дебетовая карта.

Условия обслуживания

Годовое обслуживание бесплатное без каких-либо условий. Это одно из ее главных преимуществ перед пластиковыми платежными средствами других банков. Но есть плата за выпуск 500 ₽, которая вернется бонусными рублями после трат на сумму от 10 000 ₽.

Другие условия:

- Снятие наличных в банкоматах любых банков – 0 ₽. Лимит на снятие – до 200 000 ₽ в день и до 1 млн ₽ ежемесячно.

- Любые переводы, в том числе по услугам ЖКХ, – без комиссии. По переводам на карточки других банков действует ограничение – не более 20 000 ₽ за расчетный период. Если больше, то комиссия составит 1,5 % (минимум 50 ₽).

- Три валюты: ₽, $, €.

Бонусная программа

“Открытие” предлагает два вида бонусной программы. Чтобы получить повышенные проценты, необходимо соблюсти ряд условий.

Повышенный кэшбэк в выбранной категории до 11 %

Возврат бонусными рублями до 3 % с оплаченных чеков

Делаем правильный выбор

Если по итогам предыдущего раздела вы определили себе тройку (пятерку или десятку) банков, предложения которых достойны вашего изучения, то пора этим и заняться. Как сделать правильный выбор? По каким параметрам проводить дальнейший анализ? Составляем список:

Платежная система (МИР, Visa или MasterCard).

Узнайте, к какой платежной системе привязана дебетовая карточка. МИР действует только внутри Российской Федерации, поэтому если вы планируете пользоваться карточкой за границей, то лучше остановиться на Visa или MasterCard

Обратите внимание, что Visa привязана к доллару, а MasterCard – к евро. Поэтому не исключены комиссии за конвертацию из одной валюты в другую

Степень защиты.

Карты выпускаются с магнитной лентой, на которую заносится информация о владельце счета, или с микрочипом. Магнитная лента со временем стирается, часто подделывается мошенниками. Электронный чип считается более надежным. Его сложнее подделать, он не изнашивается, а информация считывается быстрее. Современные карты часто выпускают и с лентой, и с чипом одновременно.

Простая или золотая?

Карты в зависимости от набора услуг, которые предоставляются владельцу, могут быть классические (стандартные), золотые, платиновые и т. д. Подумайте, что именно вы ждете от карты: простую возможность хранения денег или еще получение дополнительного дохода. Если вы ищите карту с бесплатным обслуживанием, то будьте готовы, что и предоставляемые ею функции будут сильно ограничены.

Управление операциями по карте.

Это очень важный параметр – возможность в режиме реального времени осуществлять доходные и расходные операции по карте. И вдвойне удобно все это делать, не выходя из дома или сидя за столиком в кафе, со своего смартфона или ноутбука. Здесь на помощь приходят мобильные приложения и онлайн-офисы банков. Поэтому проверьте, есть ли такие у выбранной вами карты и стоимость этих услуг.

Всю информацию о картах можно узнать на официальных сайтах банков. Но не торопитесь – процесс этот требует внимательности и усидчивости. Не ограничивайтесь рекламным, сжатым описанием той или иной дебетовой карточки. На сайтах в основном делается акцент на преимуществах и ни слова не говорится о недостатках. А они обязательно есть.

Где про них узнать? Там же, на сайте. Банки дают ссылки на договора банковского обслуживания, подробные описания тарифов, программ лояльности и т. д. Обязательно переходите по ним и вникайте во все страницы документов. А их, как правило, немало. Мелкий шрифт здесь точно не помощник. Но именно в этих документах вы узнаете все, что надо.

Важный момент, на который я советую обратить особое внимание – условия овердрафта. Овердрафт – это предоставление банком денег взаймы, если их недостаточно на дебетовом счете

Иногда без вашего ведома. А за любой кредит придется заплатить. В статье о видах и условиях использования овердрафта я уже писала об этом явлении. Почитайте и не дайте себя загнать в долговую яму.

Если в списке банков, которые вы себе выбрали для анализа, есть Тинькофф Банк, Сбербанк или Альфа-Банк, то у меня есть приятная новость. Я уже проделала огромную работу по выявлению подводных камней их дебетовых карт. Познакомьтесь с результатами в моих статьях:

- Тинькофф Банк,

- Сбербанк,

- Альфа-Банк.

Если же ваш список состоит из других банков, мои статьи станут своеобразной инструкцией, что и как надо смотреть, чтобы найти все плюсы и минусы в каждом предложении. Не обязательно иметь экономическое образование, чтобы в этом разобраться. Консультации у сотрудников банка тоже никто не отменял.

Как получить кредитку?

Для получения желаемого продукта можно воспользоваться двумя основными способами:

- Посещение банковского отделения. Оформить кредитную карту в банке можно при посещении выбранного филиала и подаче заявки специалисту. Вопрос о выдаче соответствующей карты рассматривается довольно быстро, и получение кредитки на руки возможно уже в день обращения.

- Подача онлайн-заявки на интернет-ресурсе финансовой организации. Клиент может оставить заявку на кредитную карту непосредственно на сайте интересующего банка. Для этого необходимо найти там нужный кредитный продукт, заполнить запрошенные контактные данные и оставить заявку. Процесс рассмотрения будет очень быстрым (как правило, не более часа). После по указанным контактным данным с клиентом связывается банковский служащий и сообщает о результате. Получить кредитку на руки можно в удобном банковском отделении или при заказе доставки на дом (некоторые организации предоставляют такую услугу).

ТОП-3 дебетовых автокарты

Многие банки предлагают кэшбэк на бензин и иногда на различные автоуслуги по дебетовым картам. В большом ассортименте сориентироваться довольно сложно. Изучить самостоятельно условия всех карточек на рынке просто невозможно

В этой ситуации рекомендуется первым делом обратить внимание на 3 самые выгодные дебетовые карты для автомобилистов:

- Opencard (Открытие);

- №1 Ultra (Восточный Банк);

- #всёсразу (Райффайзенбанк).

Opencard от банка Открытие

Opencard позволяет получать до 11% кэшбэка в следующих категориях: «АЗС и транспорт», «Кафе и рестораны», «Отели и билеты», «Аптеки и салоны красоты». По карте действует две программы кэшбэка на выбор:

- до 11% в выбранной категории и 1% за все покупки;

- до 3% за все покупки.

Обслуживается пластик совершенно бесплатно. За выпуск карты списывается 500 рублей (эта сумма вернётся на счёт в виде бонусных баллов после совершения покупок по карте на 10 тысяч рублей). По дебетовке Opencard можно получать до 4,5% на остаток по счёту «Моя копилка». Снятие наличных с карты осуществляется бесплатно через банкоматы любых банков в пределах до 1 миллиона рублей в месяц.

Внимание! Онлайн-заявка временно недоступна

Дебетовая карта №1 Ultra от Восточного Банка

В рамках данного продукта клиентам предлагается специальная категория повышенного кэшбэка для автомобилистов — «За рулём». Размер вознаграждения рассчитывается следующим образом:

- 7% — за покупки на АЗС (начисляется на сумму до 7 000 рублей в месяц);

- 3% — за оплату парковки, услуг такси, автомоек и каршеринга (на сумму покупок до 5 000 рублей в месяц);

- 1% — за все прочие траты.

Также по дебетовке №1 Ultra есть ещё 3 бонусные категории — «Онлайн покупки», «Отдых» (такси, кинотеатры, рестораны) и «Всё включено» (2% на все покупки). 1 раз в месяц клиент может изменить тип программы. Максимальная сумма операций, на которую будет начислен кэшбэк, составляет 100 000 рублей в месяц.

Накопленными бонусами компенсируется стоимость покупок на сумму от 500 рублей. Баллами можно воспользоваться в течение 2-х лет с момента их поступления на бонусный счёт.

Комиссия за выпуск карточки составляет 500 рублей. За обслуживание счёта ежемесячно списывается по 150 рублей, но при условии сохранения постоянного остатка в сумме от 50 000 рублей или зачисления зарплаты/пенсии комиссия не взимается. Также по карте предусмотрено начисление процентов на остаток по ставке до 6% годовых.

Оформить карту

Дебетовая карта #всёсразу от Райффайзенбанка

Полностью бесплатное обслуживание!

Полностью бесплатное обслуживание!

Оплата топлива не входит в категории повышенного кэшбэка по карте #всёсразу от Райффайзенбанка. Но именно в этом и заключается особенность данного продукта — все безналичные расходные операции бонусируются абсолютно одинаково, включая такие популярные платежи, как покупки на АЗС и в супермаркетах. Максимальный коэффициент кэшбэка составляет 3,9%.

За каждые потраченные 50 рублей на бонусный счёт пользователя начисляется 1 балл (со второго года — за каждые 100 рублей). Накопленные бонусы конвертируются в рубли или в сертификаты партнёров. Для наиболее выгодного обмена необходимо накопить 20 000 баллов. Эту сумму можно обменять на 50 000 рублей.

Лимит кэшбэка в месяц составляет 1 000 баллов. Дополнительные подарочные бонусы начисляются к Новому году, ко дню рождения и в качестве приветствия.

Обслуживание дебетовки будет полностью бесплатным, если оформить карту в рамках акционного предложения. За выпуск пластика комиссия не взимается. Для получения пассивного дохода в размере до 5% годовых одновременно с картой можно оформить накопительный счёт «Выгодное решение». По вкладу нет ограничений на снятие и пополнение.

Оформить карту

Карты с бонусами в одной торговой сети

Кобрендинговые карты с продуктовыми магазинами предлагают 5 банков из топ-50. В рейтинг также вошла карта Сбербанка с бонусной программой в одном из магазинов (в рамках программы «Спасибо от Сбербанка»). Эти карты подойдут для покупателей супермаркетов «О’Кей», «Азбука Вкуса», «Перекрёсток» и «Пятёрочка».

Вот какую выгоду можно получить за год, если ежемесячно тратить 20 000 ₽ в супермаркетах одной сети. Баллы мы перевели в рубли по условиям каждой из карт и вычли стоимость обслуживания, если карту нельзя было получить при таких условиях бесплатно.

|

Магазин, карта |

Бонусы |

Стоимость обслуживания |

Выгода за год |

|

«О’Кей» Росбанк —Окей |

От 2 до 7 баллов за каждые 100 ₽ в «О’Кей». 1 балл = 1 ₽ |

150 ₽ в месяц, бесплатно при тратах от 10 000 ₽ в месяц |

От 4 800 до 16 800 ₽ |

|

«Азбука Вкуса» Тинькофф Банк —Азбука Вкуса |

5 бонусов за каждый 1₽ в «Азбуке Вкуса». 100 бонусов = 1 ₽ |

99 ₽ в месяц, бесплатно при остатке от 30 000 ₽ |

10 812 ₽ |

|

«Перекрёсток» Альфа-Банк —Перекрёсток |

3 балла за каждые 10 ₽ в «Перекрёстке». 10 баллов = 1 ₽ |

41 ₽ в месяц + пакет услуг за 199 ₽ в месяц, бесплатно при тратах от 20 000 ₽ (пакет «Оптимум») |

6 710 ₽ |

|

«Перекрёсток» Тинькофф Банк —Перекрёсток |

3 балла за каждые 10 ₽ в «Перекрёстке». 10 баллов = 1 ₽ |

99 ₽ в месяц, бесплатно при остатке от 30 000 ₽ |

6 012 ₽ |

|

«Пятёрочка» Сбербанк —Моментум |

От 0,5 до 2% бонусов. 1 бонус = 1 ₽ |

Бесплатно |

От 1200 до 4 800 ₽ |

|

«Пятёрочка» Почта Банк —Пятёрочка |

От 3 до 4 баллов за каждые 20 ₽ в «Пятёрочке». 10 баллов = 1 ₽ |

Бесплатно |

От 3 600 до 4 800 ₽ |

|

«Пятёрочка» Альфа-Банк — Пятёрочка |

2 балла за каждые 10 ₽ в «Пятёрочке». 10 баллов = 1 ₽ |

41 ₽ в месяц + пакет услуг за 199 ₽ в месяц, бесплатно при тратах от 20 000 ₽ (пакет «Оптимум») |

4 310 ₽ |

Больше всего баллов можно заработать в гипермаркете «О’Кей» по карте Росбанка. За каждые 100 ₽, потраченные в магазине сети, на карту зачисляется от 2 (при сумме покупки до 1 000 ₽) до 7 баллов (при сумме покупки от 3 000 ₽). Если тратить 20 000 ₽ в месяц, за год «набежит» до 16 800 баллов. Расплатиться ими можно только в «О’Кей».

Найти самую выгодную карту

Калькулятор Сравни.ру

В магазине «Азбука Вкуса» можно получить за год 10 812 бонусных ₽ по карте Тинькофф Банка. Бонусы также действуют только в магазинах сети.

Замыкает тройку лидеров карта «Перекрёсток» Альфа-Банка. Если тратить в магазинах сети 20 000 ₽ в месяц, за год можно накопить 6 710 бонусных ₽ и расплатиться ими в любом из них.

Какую карту Сбербанка открыть студенту?

Сбербанк знает, как непросто студентам прожить на скромную стипендию. Потому для них созданы лояльные условия. Специальный карточный продукт для студентов – карта «Молодёжная». За её обслуживание необходимо заплатить всего лишь 150 рублей в год. При этом клиент может пользоваться всеми преимуществами, доступными держателям других карт.

Обслуживание кредитной карты для молодёжи обходится в 750 рублей в год. Лимит, доступный заёмщику составляет 15000-200000 рублей. Существуют возрастные ограничения по молодёжным картам (от 14 до 30 лет в зависимости от вида карточки).

О дебетовой Альфа-Карте с преимуществами

Альфа-Банк обновил линейку карточных продуктов ещё в сентябре 2018 года. Одним из новых предложений стала Альфа-Карта с преимуществами. 13 апреля 2020 года тарифы по дебетовке изменились в лучшую сторону. В частности, банк отменил комиссию за годовое обслуживание.

Карта выпускается в рублях. Выбор платёжной системы остаётся за клиентом (Visa Gold или MasterCard World). Дебетовка представляет собой именной пластик со встроенным чипом и всеми современными опциями, в числе которых:

- поддержка платёжных сервисов Apple Pay, Google Pay, Samsung Pay, Garmin Pay и Кошелёк Pay (для MasterCard);

- технология 3D Secure;

- бесконтактные платежи payWave/PayPass.

Держатель карты получает доступ к онлайн-сервисам Альфа-Банка — мобильному приложению Альфа-Мобайл и интернет-банку Альфа-Клик. С их помощью можно оплачивать услуги, переводить средства другим клиентам, в том числе в другие банки, а также открывать вклады, накопительные счета и вести учёт собственных доходов и расходов.

Оформить карту

Отличие дебетовой карты от кредитной: в чём разница?

Дебетовая карта является противоположностью кредитной. В первом случае на карточном счету хранятся ваши собственные деньги, которыми вы и будете распоряжаться при осуществлении расчетных операций. А кредитка дает возможность тратить в долг деньги банка, на условиях, что вы вернете потраченные деньги либо в установленный грейс-периодом срок, либо заплатите банку проценты за использование его денег.

Внешний вид

Большинство пользователей пластиковых карт не видят их принципиальное отличие при внешнем осмотре. Действительно, все карты визуально похожи. Вы можете увидеть на ней наименование банка, тип системы, обслуживающей вашу карту. В обязательном порядке вы найдете на карте ее номер и срок действия.

Но как же отличить карты? Все очень просто. В большинстве случаев, на пластике указывается тип карты: debit или credit. Увидеть такую надпись можно на лицевой стороне карты.

Рис.1. Где искать тип карты

Характеристики

В наборе функций и возможностей заключаются основные отличия двух видов платежных карт.

- После окончания срока действия карты, кредитка не возобновляется, и вам придется выбрать другой вид карты или заказать новую, которая будет иметь совершенно другие реквизиты. В случае с дебетовой, после окончания срока действия, ее всегда можно перевыпустить, при этом ваши данные не поменяются.

- Кредитная карта предоставляет возможность владельцу использовать грейс-период, он составляет от 50 до 100 дней, для бесплатного возврата заемных средств. Дебетовые же карты, могут дополняться овердрафтом, возврат которого происходит в момент зачисления средств на счет.

- Лимит кредитной карты может достигать от 10 тыс. до 1,5 млн. рублей, а вот овердрафт оформляется в размере не более 2 зарплат.

- Дебетовую карту можно обналичить без комиссии в собственном банке или банках-партнерах, а кредитка обналичивается под 3-5% процентов;

- Кредитная карта предусматривает проценты за использование заемных средств, которые достигают 40% годовых. А вот дебетовая карта, в случае хранения на ней собственных средств, еще и будет приносить доход на остаток, правда он составляет сего от 1 до 5% годовых.

Требования к держателю карты

Чтобы оформить ту или иную карту необходимо соответствовать некоторым требованиям банка. Так, при оформлении дебетовой карты, от клиента потребуют минимум информации, а желающим оформить кредитку, еще придется убедить банк, что вы можете ее получить.

| Дебетовая | Кредитка |

|---|---|

|

— минимальный возраст для открытия карты 14 лет, приобращении родителей, карта может быть выпущена и для ребенка старше 7 лет; — для получения карты достаточно предъявить паспорт, причем карта может быть открыта даже для нерезидентов. |

— для оформления карты необходимо достигнуть совершеннолетия; — обязательным является предоставления паспорта гражданина РФ; — требуется справка о доходах по форме банка или 2-НДФЛ (только после изучения платежеспособности клиента определяется максимально допустимый кредитный лимит); — необходимо предоставить информацию о месте работы (при отсутствии официального трудоустройства может быть отказано в выдаче карты). |

Наличие овердрафта

Как уже ранее упоминалось, при активном использовании дебетовой карты, надежным клиентам могут предложить подключить услугу овердрафта. В простом понимании это кредитная линия, она станет частью вашего основного счета, а размер его составит в пределах 1-2 зарплат. В некоторых случаях он может устанавливаться в размере до 4 зарплат. Конечно, это удобно, особенно если не хватает буквально пары сотен до зарплаты, после захождения которой ваш долг сразу закроется.

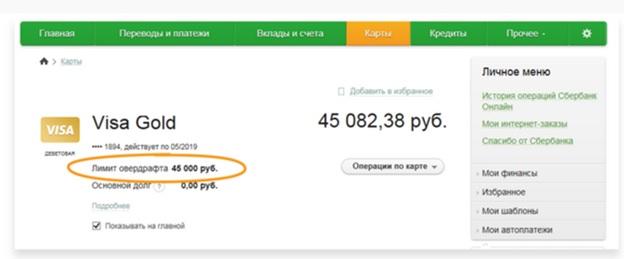

Рис.2 Где посмотреть лимит овердрафта

Дополнительные преимущества

Помимо программы лояльности и начисления процентов на деньги, хранящиеся на депозите, банки предлагают клиентам бонусы, которые делают использование финансового продукта выгоднее.

- Партнеры ОТП банка предоставляют скидки до 20% на свои товары и услуги для держателей дебетовых карт.

- Рокетбанк предлагает клиентам воспользоваться виртуальной версией банковского депозита. Она создается в приложении и может использоваться человеком до момента выпуска и доставки пластиковой карты. Использование виртуального счета позволяет оплачивать покупки в интернете или обычных магазинах с помощью платежных систем Apple Pay, Google Pay или Samsung Pay.

- Банк Открытие начисляет повышенный кэшбек 11% в первый месяц использования финансового продукта всем клиентам, независимо от выполнения требований кредитного учреждения.

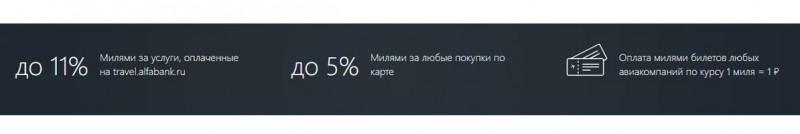

- Альфа-банк предоставляет бонусы не только рублями, но и милями, которые впоследствии можно обменять на авиабилеты.

Карта VISA Classic Instant Issue от «Росбанка»

В «Росбанке» карта уровня VISA Classic – это «Мой стиль», к которой можно заказать индивидуальный дизайн.

Плюсы:

- к карте подключают до 3 счетов, в том числе, в евро и долларах США;

- на остаток начисляют процент – 4% годовых по рублевому счету и 0,15% и 0,1% по долларовому и в евро соответственно;

- можно эмитировать на других людей допкарточки, привязанные к счетам основной карты.

Минус: бесплатное обслуживание предоставляется при наличии на счете более 100 000 рублей или, если за месяц расход составил от 15 000 рублей. Если указанные требования не выполнить, то банк ежемесячно берет 199 рублей комисии за обслуживание счета.