Кредитная карусель, схема заработка на кредитных картах

Содержание:

- Как работают кредитные карты на 50 дней

- Заработок на карте с кэшбэком

- Кредит для бизнеса

- Условия по кредитным картам Сбербанка

- Схемы заработка на кредитных и дебетовых картах

- Как заработать денежные средства на кредитной карте со льготным периодом

- Какую дебетовую карту лучше оформить?

- Бонусы по карте

- Возврат процентов с покупок

- Какие доходные карты лучше использовать?

- Покупайте за других

Как работают кредитные карты на 50 дней

В каждой финансовой организации, оформляющей гражданам кредитки – свои условия пользования пластиком. Сбербанк ввел одинаковые условия для всех своих кредитных карт, что очень удобно. Если гражданин ранее не пользовался картами банка с льготным периодом в 50 дней, условия нужно обязательно изучить.

Не все клиенты внимательно читают договор на приобретение финансового продукта, поэтому иногда возникает недопонимание такого рода: 50 дней ещё не прошло, а Сбербанк уже присылает уведомления, что долг нужно срочно погасить. В некоторых случаях держатели карт из-за собственной невнимательности обвиняют банк в нарушении условий договора. Чтобы предотвратить возможные проблемы в виде финансовых потерь, каждому клиенту организации нужно разобраться в том, что из себя представляет льготный период, прежде чем начинать пользоваться кредитным продуктом.

Льготный период по карте

Льготный период – это временной отрезок, в течение которого можно свободно пользоваться заемными средствами – комиссия при этом взиматься не будет

Важно вернуть деньги в установленный срок, иначе будет допущена просрочка и придется заплатить 36% от невыплаченной суммы + полный размер невыплаченной суммы. Все карты имеют льготный период – 50 дней – это означает, что заемными деньгами в этот срок можно пользоваться без финансовых убытков (какую сумму клиент у банка занял, такую и должен вернуть)

Отсчет 50-ти дней льготного периода начинаются не с момента использования заемных средств, как это реализовано в некоторых других банках, а с конкретной даты – она называется датой отчета.

Отчетная дата у каждого клиента своя, её можно найти на конверте, который выдают при получении пластика на руки. День получения кредитки – это и есть отчетный день (например, карта получена 21 января, значит 21 число каждого месяца будет отчетным днем). Начиная с отчетного дня держатель карты может пользоваться заемными средствами банка 30 дней, с 31 по 50 день клиент должен погасить долг по кредитке. Таким образом все кредитки Сбербанка имеют 30 дней отчетного и 20 дней платежного периода. Чтобы не запутаться в расчетах, нужно следить за информацией в интернет-банкинге или мобильном приложении – там отображается сумма задолженности и дата её погашения. Также в любой момент времени можно узнать нужные сведения отправив на номер 900 СМС с текстом ДОЛГ.

Кредитный лимит по карте

Если клиент Сбербанка ранее не пользовался кредитными продуктами банка, скорей всего ему предложат оформить Классическую кредитную карту с денежным лимитом до 300 тысяч рублей на стандартных условиях. Активно пользуясь картой какое-то время, гражданин может дать понять финансовой организации, что ему нужно увеличить лимит. Тогда клиенту придет соответствующее уведомление (в личном кабинете интернет-банкинга и в СМС сообщении).

Увеличение лимита до максимального (у Классической карты это 600 тысяч рублей) происходит по факту, то есть согласие клиента не нужно, но он может отказаться от этой привилегии, направив заявление в банк. Пользуясь картой с персональным (максимальным) лимитом довольно активно, клиент может получить предложение оформить Платиновую карту с лимитом до 3 миллионов рублей. Однако каждый гражданин может проявить инициативу и не ждать предложения от Сбербанка, а подать заявление на получение карты с большим лимитом.

Заработок на карте с кэшбэком

Заработок на кэшбэке банковской карты – это один из наиболее освоенных пользователями способов заработка.

Примерный процент кэшбэка большинства карт это 1–2% (бывает и выше 10% по спец. предложениям). Как приятный бонус — на карты с кэшбэком начисляют баллы, которые потом можно использовать в некоторых магазинах, которые работают с этой системой.

Для оценки берутся условные 50 тыс. расходов в месяц, получаем кэшбэк в 500 единиц раз в тридцать дней, в год — 6.000 рублей дополнительного заработка на возврате.

В итоге, используя две карты/вклад можно заработать от 2.000 до 30.000 в год и это, если не считать бонусы и баллы, получаемые с частичного возврата потраченных денежных средств, которые можно тратить в тех самых магазинах, сотрудничающих с системой карт CashBack.

Если такая сумма за использование услуг возврата денег не совсем устраивает, то необходимо поискать более выгодное предложение для себя, а такие есть (уже упоминалось, что можно найти предложения до 10% и даже больше).

Кредит для бизнеса

Без начального капитала нельзя открыть своё дело. Поэтому перед предпринимателями встаёт вопрос «Где же взять деньги?» Поучаствовать в розыгрыше грантов, накопить, взять беспроцентный займ. Эти способы привычны и сразу приходят на ум.

Но можно воспользоваться кредитной картой. Этот способ подойдёт для бизнеса, в котором вложенные средства быстро преобразуются в прибыль: перепродажи дешёвых товаров из-за границы, домашний бизнес, группы и профили в соцсетях, бизнес на сезон.

Важно чтобы вложенные средства в виде прибыли вернулись в первые месяцы. То есть сняли деньги с кредитки, закупили товары, продали, полученными средствами погасили долг

Условия по кредитным картам Сбербанка

Кредитные карты Сбербанка: какие проценты

Стоимость кредитования с учетом типа карточки:

MasterCard Standard и Виза Classic, включая «Подари Жизнь» и «Аэрофлот» и аналогичные продукты уровня Gold:

- предодобренный выпуск – 23,9%;

- непредодобренный продукт – 27,9%;

MasterCard Black Edition, Виза Signature и VISA «Аэрофлот» Signature:

- предодобренная версия – 21,9%;

- непредодобренная эмиссия – 25,9%.

Неустойка по всем программам – 36% годовых.

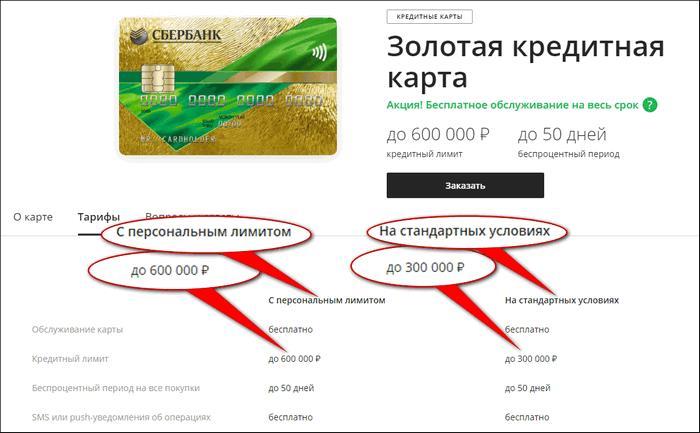

Максимальные лимиты кредитных карт Сбербанка

Лимиты кредитования для MasterCard Standard и Виза Classic, MasterCard Золотая и Виза Gold, включая «Аэрофлот» и «Подари жизнь» аналогичных классов, заданы на уровне 300 000 руб. для общедоступного выпуска и 600 000 руб. для предодобренного.

По Мастеркард Black Edition и VISA Signature, включая «Аэрофлот», — 3 000 000 руб. для предодобренных карт и 600 000 руб. для массовых.

Сколько стоит годовое обслуживание кредитной карты Сбербанка

Стоимость обслуживания кредитной карты Сбербанка определяется по ее типу и классности.

Непредодобренная MasterCard Standard — 900 руб. за 1 год. Мастеркард Gold массового выпуска со 2-ого года владения — 3 000 руб., а первый год – 0 руб.

MasterCard World Black Edition и Виза Signature (и предодобренная, и массовая) — 4 900 руб. в год.

1 год Виза Signature «Аэрофлот» предодобренной оценивается в 12 000 руб.

Стоимость обслуживания кредитной карты Сбербанка VISA Classic

2-ой год владения VISA Classic массовой эмиссии — 750 руб., а в 1-ый платы нет.

За предодобренную VISA Классик «Подари жизнь» комиссионные не удерживаются, а за обычную (без предварительного одобрения) возьмут 900 руб. за 1 год владения.

VISA Classic «Аэрофлот» — 900 руб.

Стоимость обслуживания кредитной карты Сбербанка VISA Gold

Версия общедоступной эмиссии VISA Gold в 1-вый год бесплатна, а во 2-рой и последующие — 3 000 руб.

VISA Gold «Аэрофлот» (предодобренная и общедоступная) и VISA Gold «Подари жизнь» массового выпуска стоят 3 500 руб.

Кредитные карты Сбербанка без годового обслуживания

С нулевой комиссией предлагаются предодобренные:

- Мастеркард Standard и VISA Classic;

- MasterCard Золотая и Виза Gold;

- VISA Classic «Подари жизнь».

Схемы заработка на кредитных и дебетовых картах

По сути, получение дохода от использования банковских продуктов лучше всего передаёт суть выражения «делать деньги из воздуха». Правильный выбор пластиковой карты и её грамотное применение позволяют не только возместить расходы за обслуживание счёта, но и приобрести источник дополнительного дохода. Продвинутые пользователи банковских продуктов выделяют 4 законных схемы заработка на картах.

Начисление процентов на остаток

Популярные дебетовые карты предусматривают начисление процентов на остаток, которые по размеру ставки не уступают банковским вкладам, а в некоторых банках — превышают её. По карточке можно в любое время совершать приходные и расходные операции без потери полученных дивидендов. В среднем, размер процентной ставки по доходным картам составляет от 5 до 6% годовых.

Использовать данный метод можно даже при отсутствии собственных сбережений. Такая схема имеет следующий принцип работы:

- Клиент оформляет сразу 2 карты — дебетовку с максимальным процентом на остаток и кредитку с длительным льготным периодом.

- Заработная плата ежемесячно переводится на доходную карту, а повседневные траты держатель оплачивает с кредитки.

- По окончании льготного периода клиент с дебетовой карточки погашает задолженность. Проценты за использование кредитных средств не начисляются.

- В итоге клиент получает доход в виде процента на остаток.

Далее начинается новый льготный период, и данная процедура повторяется заново. Все перечисленные операции можно проводить в онлайн-банке или через мобильное приложение всего в несколько кликов. Как правило, это занимает не более 1 минуты.

Кэшбэк за повседневные покупки

Совершая обычные траты в торговых точках, можно получать дополнительную выгоду от использования банковского пластика. С каждой безналичной расходной транзакции на счёт клиента возвращается определённый процент в виде рублей или бонусов, которые в дальнейшем используются для оплаты новых покупок. Данная опция носит название «кэшбэк». Таким образом банк стимулирует клиентов расплачиваться картой и в результате получает комиссионный доход от торговых точек.

Размер кэшбэка зависит от условий эмитента. Как правило, повышенный процент можно получать только за покупки в определённых категориях. По разным картам действуют разные условия повышенного кэшбэка. Например, по специализированной карточке CashBack от Альфа-Банка максимальный кэшбэк в размере 10% начисляется за приобретение топлива, а за расчёты в кафе и ресторанах клиент получает 5%. С суммы прочих покупок возвращается 1%.

Чтобы использовать данную схему с максимальной выгодой, необходимо придерживаться следующих рекомендаций:

- Вести учёт расходов и выделить несколько категорий товаров и услуг, которыми клиент пользуется чаще всего.

- Оформить несколько карт с повышенным кэшбэком именно в тех категориях, на которые ежемесячно тратится большая часть средств.

- Расплачиваться за товары и услуги разными картами (в зависимости от категории).

Следует отметить, что условия начисления кэшбэка, как и перечень любимых покупок, могут меняться. Актуальные тарифы необходимо периодически проверять на официальном сайте банка-эмитента.

Схема с использованием кредитной и дебетовой карты

Для применения этого метода клиенту понадобится дебетовая карточка с высоким процентом на остаток и кредитка, по которой в рамках льготного периода можно без комиссии снимать наличные. Дальнейшая процедура выглядит следующим образом:

- Держатель снимает деньги с кредитки и вносит их на доходную карту.

- Когда льготный период подходит к концу, клиент переводит средства обратно для погашения задолженности.

- На доходную карту начисляется процент на остаток.

- После отчётной даты по кредитке клиент повторяет описанный алгоритм.

Данный способ можно совмещать со всеми схемами, описанными выше. Это позволит существенно приумножить сумму пассивного дохода.

Заработок на беспроцентном кредите

Льготный период по кредитной карте может стать источником дохода для владельцев небольшого бизнеса в случае нехватки оборотных средств. Кредиткой можно рассчитаться за товары, после чего выгодно реализовать их и погасить задолженность в рамках беспроцентного периода. В итоге клиент получит прибыль в виде наценки и при этом бесплатно воспользуется заёмными средствами.

Так как кредитный лимит по карте является возобновляемым, данную схему можно повторять неограниченное число раз. Чтобы успеть вернуть деньги в срок, рекомендуется выбирать кредитную карточку с максимальным льготным периодом (не менее 100 дней).

Таким методом пользуются предприниматели, которые занимаются перепродажей китайских товаров или сезонными видами бизнеса.

Как заработать денежные средства на кредитной карте со льготным периодом

Практически все банки предлагают кредитки со льготным периодом. Одни позволяют пользоваться деньгами бесплатно 30–50 дней, другие – от 100 дней и более. Можно зарабатывать деньги и на тех и на других карточных продуктах, но на картах с более длительным беспроцентным периодом можно заработать больше.

Чтобы получать доход, нужно использовать кредитные деньги только в течение грейс-периода, поэтому на процентную ставку можно не смотреть. Выбор кредитки будет напрямую зависеть от способа получения дохода. Есть три варианта, как зарабатывать на выгодных кредитных картах.

Оформить карточку с возможностью бесплатного снятия заёмных средств

Один из вариантов, как заработать деньги на банковских карточках – снять весь лимит с кредитки и положить его на другую карту, предусматривающую начисление процента на остаток (о последних речь пойдёт чуть ниже).

Хранить деньги нужно до тех пор, пока грейс-период не будет подходить к концу, а затем снять их и закрыть задолженность. Начисленные проценты – ваша чистая прибыль.

Можно использовать доходную карту Альфа-банка «100 дней без %». По ней можно снимать до 50 000 рублей в месяц без комиссии.

Ещё выгоднее использовать кредитную карту Райффайзенбанка под названием «110 дней без процентов». Бесплатно снимать средства с данной карты можно вообще без ограничений, а «крутить» деньги можно до 110 дней!

Использовать кредитку для бизнеса

Вы закупаете товар за счёт кредитных средств и перепродаете его с надбавкой. С полученных денег закрываете кредитку до окончания льготного периода, а разницу оставляете себе. Так как на перепродажу может уйти много времени, лучше зарабатывать таким образом на картах с максимальным грейс-периодом, например, на карточке УБРиР «До 240 дней без %».

Оплачивать кредитной картой повседневные расходы

Для этого способа вам понадобится дополнительная доходная карта: положите на неё зарплату, оставив немного наличных на экстренный случай, а все покупки совершайте с кредитки.

Зарплатой за следующий месяц закройте долг по кредитной карточке и, после возобновления льготного периода, вновь оплачивайте покупки кредиткой.

Первая зарплата, хранящаяся на доходной дебетовой карте с начислением процента на остаток, всё это время будет приносить дополнительный доход. Правда, получить существенный приработок с помощью двух карт можно в случае, если у вас большая заработная плата.

Если использовать кредитку с кэшбэком, можно получать двойную прибыль – процент на остаток с дебетовой карточки и кэшбэк с кредитного пластика, которым будете расплачиваться.

Кредитные карты с самым длительным льготным периодом

Перед тем, как начать зарабатывать деньги на картах со льготным периодом, обратите внимание на популярные предложения банков:

- Альфа-банк – «100 дней без процентов». Можно получить карту лимитом до 500 тысяч. Годовое обслуживание – от 590 рублей.

- УБРиР – кредитная карта «До 240 дней без процентов». При выдаче зачисляется от 30 до 300 тысяч рублей. Стоимость обслуживания от 0 до 599 рублей ежемесячно. Карта подойдет только для безналичной оплаты, так как на снятие наличных льготный период не распространяется.

- ВТБ – «Мультикарта». Клиент может получить до 1 миллиона с беспроцентным периодом до 101 дня. Если тратить от 5 тысяч рублей ежемесячно, то комиссия за обслуживание сниматься не будет. Если тратить меньше, банк ВТБ будет снимать комиссию 249 рублей в месяц.

Какую дебетовую карту лучше оформить?

При всём многообразии предложений от банков выбрать что-то одно непросто, но данный обзор дебетовых карт значительно облегчает эту задачу. Также подобрать лучший дебетовый продукт можно по следующим параметрам:

сложность выполнения условий, которые выдвигает банк для получения максимальных бонусов;

размер процента на остаток и кэшбэка (также важно в каком виде они начисляются — в рублях или бонусах, и можно ли их потратить сразу или нужно копить);

возможность пользоваться картой в других странах и снимать наличные без бешеных комиссий;

удобство приложения, в котором можно просматривать всю информацию по карте и совершать переводы;

оперативность и отзывчивость техподдержки;

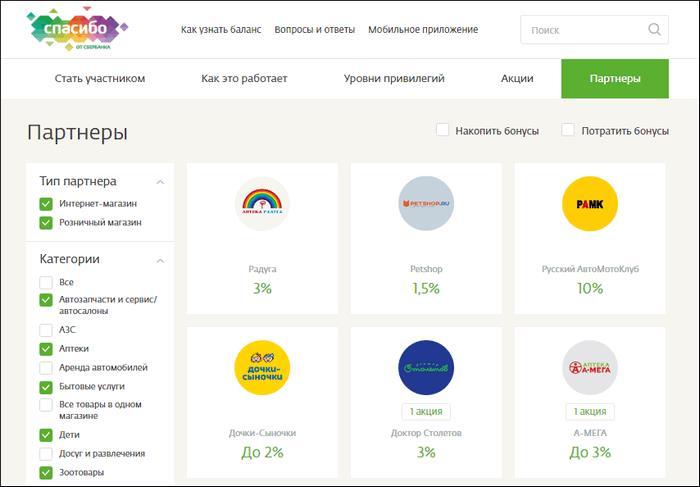

количество партнёров банка, предлагающих повышенный кэшбэк и другие интересные условия.

Правильный выбор дебетовой карты напрямую зависит от приоритетных целей клиента. Например, если пользователь дебетовки не собирается пользоваться ей для покупок, а хочет только хранить и копить на ней деньги, то стоит выбирать ту карту, где большой процент на остаток и нет требования ежемесячно тратить большую сумму.

Если в приоритете повышенные кэшбэк-отчисления, то стоит внимательно ознакомиться со всеми партнёрами банка, на покупки у которых будет начисляться самый высокий процент. Выбирать лучше тот банк, который сотрудничает с наибольшим количеством любимых компаний.

Также нужно задуматься, важно ли бесплатное обслуживание? Если не проблема ежемесячно отдавать некоторую сумму за обслуживание — выбрать можно любой продукт. Ну а в том случае, если принципиально пользоваться картой бесплатно, то нужно выбрать предложение, которое предлагает полностью бесплатное обслуживание — желательно без каких-либо условий

Немало людей обзаводятся сразу несколькими выгодными дебетовыми картами от разных банков и используют их для различных целей. Каждая имеет свои преимущества и работает на клиента, а в совокупности все они обеспечивают максимальную выгоду.

Лучшие бесплатные карты 2020

#всёсразу

Райффайзенбанк

Дебетовая карта

- 5% на остаток

- 3,9% кэшбэка на всё

- 0₽ за обслуживание

Подробнее

Альфа-Карта

Альфа-Банк

Дебетовая карта

- 5% на остаток

- 2% кэшбэка на всё

- 0₽ за обслуживание

Подробнее

Кэшбэк карта

Райффайзенбанк

Дебетовая карта

- 5% на остаток

- 1,5% кэшбэка на всё

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Бонусы по карте

Почти любой пластик, выпускаемый организацией, можно подключить к программе «Спасибо», которая является альтернативой кэшбэку. Процедура регистрации кредитной карты стандартная, выполнить её можно разными способами.

- С помощью фирменного банкомата: нужно вставить карту, ввести ПИН-код, выбрать в меню «Информация и сервисы», затем «Бонусная программа», далее изучить правила участия и подтвердить желание зарегистрироваться.

- Через Сбербанк Онлайн: в главном меню нужно найти раздел «Спасибо от Сбербанка» и далее следовать пошаговой инструкции.

- В мобильном приложении: нужно скачать специальное приложение «Спасибо от Сбербанка», авторизоваться в нем и подтвердить регистрацию.

- Через Мобильный банк: отправить СМС с текстом СПАСИБО 1111 на номер 900, где 1111 – последние цифры номера кредитки.

Кэшбэк

Для всех кредитных карт действует одинаковая процентная ставка, по которой начисляется кэшбэк: до 30% от суммы покупки у партнеров. Чтобы эффективно копить бонусные баллы, нужно следить за специальными предложениями партнеров Сбербанка – очень часто они проводят различные акции и скидки.

Возврат процентов с покупок

В банковском деле этот процесс называется «кешбэк». Это означает, что с любой совершённой покупки, банком будет возвращена определённая сумма финансов, потраченной при покупке. Но необходимо учитывать некоторые факторы.

Минимальная потраченная сумма

Некоторые банки перечисляют проценты с покупок только при условии, что потрачена минимальная сумма для покупок. Примером можно провести следующий расчёт: минимальная сумма 40 000 рублей, а вы тратите 20 000 – это будет значить, что у вас обыкновенная дебетовая карта, и проценты начисляться не будут.

В этом случае лучше выбрать карту, на которой будет установлена сумма для трат меньше – процент возврата меньше, но зато вы стабильно сможете его получать.

Содержание карты

За содержание и обслуживание карты у клиентов списывается определённая сумма. Необходимо посчитать, чтобы вернувшаяся сумма была больше, чем сумма, списанная за обслуживание.

Максимальный возврат

В любых начислениях есть «верхний предел». Кешбэк не исключение – есть лимит для одной карты на сумму возврата. Достигнув её, проценты дальше начисляться не будут. Рекомендуется для таких случаев завести несколько карт.

Категории

Если вы совершаете покупки в какой-либо сфере чаще, то нужно выбирать возврат именно в этой категории. У некоторых финансовых учреждений есть фиксированные проценты, у других зависимость от стоимости покупки. Повышенную ставку можно получить, делая покупки в магазинах, сотрудничающих с банком.

Если обещают большую процентную ставку на категории, которыми вы не пользуетесь, то выгоднее выбрать ту категорию, где покупки чаще всего совершаются (даже если процент будет меньше). Не нужно пытаться «поймать» самый высокий процент на ненужную вам категорию.

Какие доходные карты лучше использовать?

При выборе дебетовой карточки с начислением процентов на остаток в первую очередь следует обратить внимание на уровень доходности, величину кэшбэка и условия бесплатного обслуживания. Исходя из данных параметров, можно выделить две наиболее выгодные доходные карты — дебетовка Рокетбанка и «Польза» от Хоум Кредит Банка

Дебетовая карта Рокетбанка

Пластик оформляется в онлайн-режиме на сайте банка. Карта бесплатно доставляется курьером по указанному адресу.

Условия обслуживания по тарифу «Уютный космос» отражены в следующей таблице.

| Размер процента на остаток | 4,5% годовых |

| Стоимость обслуживания | бесплатно |

| Условия снятия наличных | до 150 000 рублей в месяц — бесплатно (для зарплатных клиентов лимит бескомиссионного снятия увеличивается до 300 000 рублей), в случае превышения лимита — 1,5% (минимум 50 рублей) |

| Величина кэшбэка | до 10% на покупки в «Любимых местах» и 1% — по остальным операциям |

| Комиссия за переводы на карты сторонних банков | до 30 000 рублей в месяц — бесплатно, в случае превышения лимита — 1,5% (минимум 50 рублей) |

Данная карточка выгодно отличается от других предложений тем, что процент на остаток является фиксированным без каких-либо дополнительных условий. Это же касается и бесплатного обслуживания — по карте нет отдельных критериев по сумме минимального остатка или оборота.

Дебетовая карта «Польза» от Хоум Кредит Банка

Это предложение характеризуется более привлекательной процентной ставкой и выгодными условиями начисления кэшбэка (подробнее в таблице ниже).

| Размер процента на остаток | до 6% годовых при условии, что остаток на счёте не превышает 300 000 рублей, а сумма покупок в месяц составляет более 5 000 рублей |

| Месячная стоимость обслуживания | бесплатно — если ежедневный баланс карточки составляет более 10 000 рублей (либо сумма ежемесячных покупок превышает 5 000 рублей или на карту зачисляется заработная плата), 99 рублей — в иных случаях |

| Условия снятия наличных | в банкоматах Хоум Кредит — бесплатно, в сторонних устройствах — 100 тысяч рублей бесплатно, далее — с комиссией в 100 рублей (участники зарплатных проектов могут бесплатно снимать наличные в любых банкоматах без ограничения по сумме) |

| Величина кэшбэка | 10% — за покупки в категории «Одежда и обувь»; 3% — в категориях «АЗС», «Кафе и рестораны» и «Аптеки»; 1% — за прочие покупки |

| Комиссия за переводы на карты сторонних банков | 10 рублей |

Карту «Польза» рекомендуется использовать для размещения средств под проценты, а также для расчётов в магазинах одежды, в аптеке и на заправке.

Покупайте за других

Для заработка в больших масштабах, чем проценты по вкладу и бонусы «СПАСИБО», нужно использовать кредитку в качестве оборотного капитала минибизнеса. Для запуска и развития кафе или нового магазина лимита вряд ли хватит, и велик риск прогореть на старте. Зато для организации, к примеру, совместных заку пок через соцсеть кредитная карта прекрасно подойдет.

пок через соцсеть кредитная карта прекрасно подойдет.

Кто еще не понял, рассмотрим на конкретном примере. Итак, в преддверии Нового года замечается спрос на детские праздничные костюмы. Создаем в Инстаграме или другой социальной сети аккаунт, посвященный совместным закупкам. Штудируем предложения от оптовиков, подбираем несколько вариантов, красиво оформляем товары на страничке и предлагаем присоединиться к заказу. При творческом подходе за 15 дней можно объединить заказов 25 на сумму в 50-55000. Далее связываемся с поставщиком и оплачиваем наряды кредиткой Сбербанка. Главное, контролировать, чтобы исходящие МСС-коды не попадали в «серый» список и не угрожали льготному периоду.

За последующие 10 суток надо получить заказ, раздать его и заработать около 64000-68000 наличными. Из полученных денег 50 000 возвращаем на кредитку, а остальные 14-18 тысяч считаем собственной прибылью.

Преимущество подобной бизнес-схемы в том, что собирать группы товаров можно долго, а расплачиваться в течение грейса. Тактика примерная, и с индивидуальными доработками сможет стать полноценным и доходным предприятием.